Как получить возврат налога - налоговый вычет за платные услуги врачей как получить возврат налога - налоговый вычет за платные услуги врачей

Привет, дорогой! Согласно статье 219. Социальные налоговые вычеты

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

3) в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения (в соответствии с перечнем лекарственных средств, утвержденным Правительством Российской Федерации), назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

При применении социального налогового вычета, предусмотренного настоящим подпунктом, учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

Общая сумма социального налогового вычета, предусмотренного абзацами первым и вторым настоящего подпункта, принимается в размере фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 настоящей статьи.

По дорогостоящим видам лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства Российской Федерации.

Вычет сумм оплаты стоимости медицинских услуг и (или) уплаты страховых взносов предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения или уплату страховых взносов.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата стоимости медицинских услуг и приобретенных лекарственных препаратов для медицинского применения и (или) уплата страховых взносов не были произведены за счет средств работодателей;

* Пунктуация и орфография авторов сохранены.

Сколько денег возвращается?

Максимальный расход, который государство готово компенсировать, — это возврат подоходного налога с потраченных вами 120 000 рублей. То есть 15600 руб. При этом в сумму входит не только стоимость лечения, но и обучения, страховки.

НАПРИМЕР: В 2022 году вы потратили на обучение в вузе 80 000 рублей и восстановили зрение за 60 000. Вы подаете документы на оба вычета, но государство вернет не более 15 600 руб.

Стоимость лечения может быть любой. Вы можете оставить 50 000 рублей в медицинских центрах на год, и в этом случае вам вернут 6 500 рублей, или вы можете потратить 500 000 рублей, и в этом случае вместо 13% (65 000) вам вернут 15 600 рублей.

Вы не можете получить обратно больше, чем вы заплатили. Если государство получило от вас НДФЛ в размере 10 000 рублей в течение года, то максимум вы можете получить не 15 600, а те же 10 000 рублей.

Добрый день.

В 2020 году супруга находилась в родильном доме, в одноместной палате, с дополнительным наблюдением и уходом медперсонала и обеспечением бесплатного посещения больного родственниками.

Эта медицинская услуга была платной.

Налоговый вычет подали почти 3 месяца назад, на днях со мной связался налоговый агент и сказал, что в палату не возвращают, только на лечение.

И спросили, может ли жена предоставить обновленную декларацию без суммы, чтобы не составляли акт.

Насколько я понимаю, нам отказали.

Пожалуйста, дайте мне знать, законен ли отказ.

И должны ли мы отправить измененную декларацию?

Что делать вообще в этой ситуации?

Привет Андрей

Вам необходимо подать измененную декларацию. Услуги платной палаты, питания не включены в Постановление Правительства № 201 от 19.03.2001, регулирующее вопросы возмещения расходов на лечение.

Вам не отказали, просто нужно исключить то, что вам сказал налоговик.

Удачи!

* Пунктуация и орфография авторов сохранены.

Услуги и порядок, по которым осуществляется возврат НДФЛ

Существуют различные варианты получения медицинского налогового вычета, но прежде чем браться за них, убедитесь, что ваши расходы законны. Например, за лекарства, купленные по вашей инициативе и без рецепта врача, деньги никто не вернет.

За что можно получить 13%?

- Диагностические процедуры

- Анализы и исследования

- Профилактика и реабилитация в больницах

- Прохождение медицинского осмотра

- Амбулаторное лечение

- Санаторно-курортное лечение

- Услуги санитарного просвещения

- Стоматологическое лечение

- Операции (протезирование, лазерная коррекция и др.)

- Паллиативная помощь (включая уход на дому)

- Репродуктивные услуги (ЭКО, суррогатное материнство)

- Лекарства (в том числе прописанные ребенку и членам семьи)

- Страховка ДМС, оформленная лично вами (не работодателем)

Кто может получить вычет?

Здесь стоит вернуться к вопросу о том, что такое налоговый вычет. Это возврат уплаченного вами налога на доходы физических лиц. Обычно она автоматически вычитается из вашей зарплаты, либо вы платите ее сами как физическое лицо — например, с продажи квартиры.

Получается, что любой гражданин (хоть совершеннолетний, хоть работающий пенсионер) может получить возмещение, если он является налогоплательщиком и отчисляет НДФЛ в пользу государства.

- Ивану Федоровичу 70 лет. Он сдает свою квартиру, получает арендную плату в размере 10 000 рублей и платит 13% своего дохода. Он сможет получить вычет на медицинскую помощь.

- Катерине 25 лет. Она фрилансер и работает «в сером». Никаких отчислений в ФНС он не делает, поэтому на компенсацию за лечение не рассчитывает.

А если родители неработающие пенсионеры? Если вы при этом официально трудоустроены, оплатите их лечение и сможете вернуть 13% от этих затрат. Да, вычет распространяется и на ближайших родственников. Если вы не работаете, вы можете получать пособие по уходу за ребенком.

Пакет документов

Какие документы нужны для налогового вычета на медицину, зависит от того, что вы компенсируете: терапию, дорогое лечение, лекарства или ДМС.

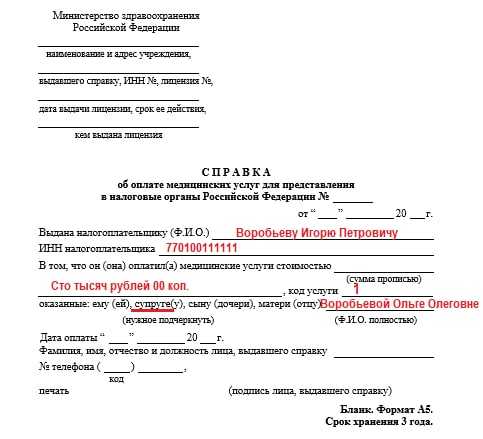

Для оплаты лечения вам потребуется:

- Договор с клиникой

- Проверить платеж

- Справка об оплате услуг с кодом 1 (если лечение дорогое, то справку нужно оформить с кодом 2)

- Свидетельство о рождении или браке (если вы получаете вычет за супруга, ребенка или родителя)

Важно, чтобы у клиники была действующая лицензия – только в этом случае налоговая вернет деньги.

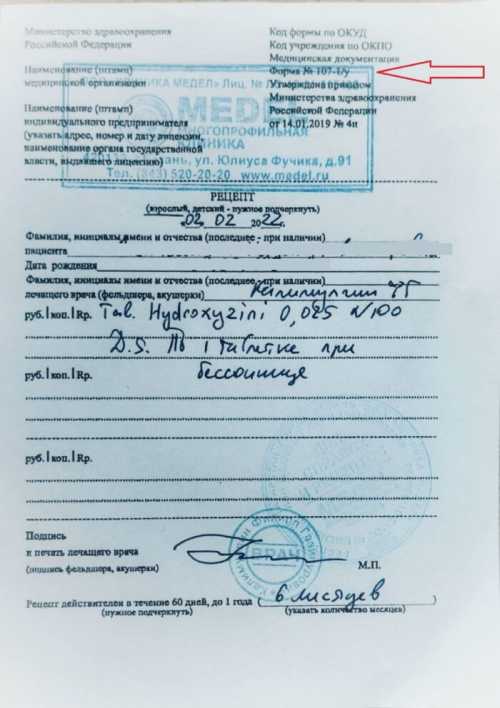

Если вы хотите получить компенсацию за лекарства, подготовьте:

- Рецепт от врача по форме №107-1/у с печатями

- Квитанции, подтверждающие покупку наркотиков

Для получения возврата НДФЛ по страховым взносам вам потребуются:

- Договор добровольного медицинского страхования или полис ДМС

- Чек на страховую выплату

- Копия лицензии страховой компании или указание ее реквизитов в договоре

Как и в случае с оплатой лечения, необходимо, чтобы у компании была рабочая лицензия. Уточняйте этот пункт на сайте Росздравнадзора перед оплатой ДМС и подачей документов на вычет.

Как получить?

Подать документацию можно несколькими способами: от компании-работодателя и самостоятельно — через госуслуги, личный кабинет на сайте nalog.ru или в отделении ФНС.

Рассмотрим пошагово, как сделать налоговый вычет за медицинские услуги в каждом из этих случаев.

Через работодателя

Это самый простой и быстрый способ вернуть 13% НДФЛ. Начальник платит этот налог за каждого работника, а специалист получает зарплату за вычетом всех сборов.

Допустим, в 2022 году вы потратили на диагностику и восстановление здоровья 20 000 рублей. Обычно вычет получают только за следующий год, но если обращаться через работодателя, то возврат происходит в текущем году.

- Без декларации

- Быстрые выплаты всего за пару месяцев

- Всего одна справка из налоговой

Важно, чтобы вы были официально трудоустроены, а ваш начальник вел дела прозрачно и платил налоги в бюджет. Для получения компенсации вам нужно будет предоставить в бухгалтерию всего 3 документа: заявление, чек и уведомление налогового органа о праве на вычет.

Вы можете сохранять все чеки на лечение и предъявлять их единоразово или оформлять каждый расход отдельно. Главное уложиться в лимит 120 тысяч рублей.

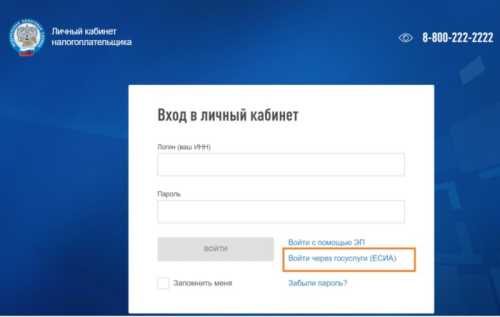

Как получить налоговую справку?

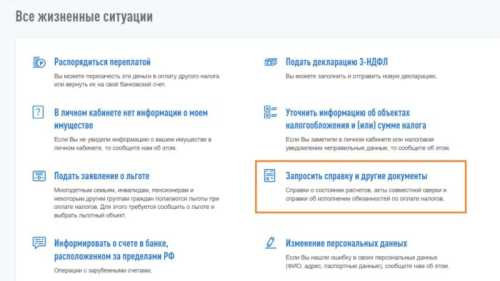

Вы можете прийти лично в ближайшее отделение или сделать запрос онлайн, через личный кабинет налогоплательщика. Чтобы не регистрироваться на сайте, можно войти через госуслуги.

Возврат налога на лечение классифицируется как социальный вычет. Так что смело выбирайте этот пункт. Далее вы заполняете форму и прикрепляете сканы документов – лучше, если все чеки и платежные поручения будут в одном pdf файле.

ПРИМЕЧАНИЕ. Если вы хотите подать заявление на возврат налога при покупке дома, прочтите наши инструкции.

Самостоятельно

Если вы решили заняться дизайном самостоятельно, наберитесь терпения. Этот процесс состоит из нескольких этапов.

Подав документацию через налоговый орган, можно получить вычет за предыдущий год. То есть в 2022 году вы можете вернуть 13% стоимости лечения в 2021 году.

- Есть 4 способа подачи документов - через личный визит, почту, сайт ФНС и Гуслуги

- Важно подать заявку в течение следующих 3 лет после оплаты лечения

- Рассмотрение заявки и возврат денег занимает 4 месяца

Важно иметь официальное трудоустройство в год, когда вы проходили лечение, так как ваши доходы и расходы за этот год будут включены в декларацию.

- Ирина в 2020 году работала на себя и не платила НДФЛ. В том же году она перенесла операцию и потратила на восстановление 30 000 рублей. Ирина не получит вычет.

- Владимир работал программистом в 2021 году и потратил на врачей 15 000 рублей. В этом году он уволился и нигде не работает, но может вернуть 13%.

Шаг 1. Соберите чеки

Сюда входит договор с медицинским центром или страховкой, чеки, рецептурные бланки. Если вы получаете НДФЛ за родственника, вам необходимо подтвердить родство свидетельством о рождении или браке.

Шаг 2. Обратитесь в бухгалтерию

Возьмите с собой паспорт, договор с поликлиникой и чеки, ИНН. Попросите бухгалтерию или ЗАГС выдать вам справку с кодом 1 или 2 (в начале статьи мы объясняли, чем они отличаются). Справку можно подготовить за несколько дней – максимальный срок ее получения уточняйте в поликлинике.

Шаг 3. Сканируйте то, что важно

К декларации вы приложите справку, договор, свидетельство о рождении или регистрацию брака. Поэтому создавайте один файл со всеми сканами — например, в формате doc, pdf или jpg.

Шаг 4: Соберите информацию о доходах

Для заполнения декларации потребуется узнать свой доход за последний год. Рекомендуем сделать это дистанционно – на сайте ФНС для физических лиц.

Шаг 5. Подать декларацию

Это можно сделать, лично посетив налоговую – способ подходит для людей, которым сложно разобраться с сайтами. Если вы проживаете в другом регионе, то вы можете отправить документацию заказным письмом с описью на адрес налогового органа.

Также декларацию принимают онлайн – через госсервисы или сайт ФНС. Первый вариант подходит, если у вас есть усиленная электронная подпись. На сайте вы заполняете 3-НДФЛ в электронном виде и подписываете его в УКЭП.

Вариант упростить возврат налогового вычета за медицинские услуги — воспользоваться сайтом nalog.ru. Вам предложат создать упрощенную электронную подпись, оформить декларацию и заявление на возврат налога. В конце прикрепите сертификаты и чеки.

Готовый. Через 4 месяца вы получите законные 13%.

Тяжело только в первый раз

Такая схема (с подписями, справками и 3-НДФЛ) может поначалу отпугнуть. Но с опытом вы научитесь сразу собирать чеки, сразу прикреплять их к договору на оказание услуг, за 5 минут заполнять декларацию и проверять лицензию клиники перед прохождением в ней лечебных процедур.

Лайфхак для тех, кто не любит часто обращаться в налоговую – собирайте документы и чеки 3 года и подавайте один раз.